Tỷ lệ nợ xấu liên tục “phá đỉnh”

Theo công bố Báo cáo tài chính hợp nhất quý 1/2023 cho thấy, tỷ lệ nợ xấu nội bảng Ngân hàng TMCP Quốc dân (NCB, mã chứng khoán: NVB) tiếp tục tăng mạnh.

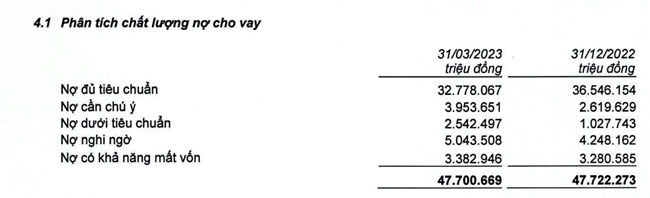

Tính tới ngày 31/3/2023, nợ nhóm 1 của NCB giảm 10,3% so với hồi đầu năm xuống mức 32.778 tỷ đồng; Nợ nhóm 2 (nợ cần chú ý) tăng 51% lên mức 3.953,6 tỷ đồng.

Trong khi đó, nợ nhóm 3 (nợ dưới tiêu chuẩn) tăng tới 147,4% lên mức 2.542,5 tỷ đồng; Nợ nhóm 4 (nợ nghi ngờ) tăng 18,7% lên mức 5.043,5 tỷ đồng; Nợ nhóm 5 (nợ có khả năng mất vốn) tăng 3,1% đạt mức gần 3.383 tỷ đồng.

Do đó, tổng nợ xấu của Ngân hàng NCB đạt gần 10.969 tỷ đồng, tăng 28,2% so với hồi đầu năm và tỷ lệ nợ xấu nội bảng của nhà băng này đạt 23%. Điều này có nghĩa là trong 100 đồng cho vay thì NCB có tới 23 đồng là nợ xấu.

Đây không phải là lầu đầu tiên tỷ lệ nợ xấu của ngân hàng này vượt ngưỡng 10%. Cụ thể, con số tỷ lệ nợ xấu của NCB tại hồi cuối quý 2/2022 là 11,05%, sang cuối quý 3/2022 là 14,72%, cuối quý 4/2022 là 17,93% và 23% cuối quý 1/2023.

Ngoài con số gần 10.969 tỷ đồng, Ngân hàng NCB cũng đang sở hữu khoản nợ xấu 5.949,6 tỷ đồng dưới dạng trái phiếu đặc biệt do Công ty TNHH MTV Mua bán nợ Việt Nam – DATC (31,5 tỷ đồng) và Công ty TNHH MTV Quản lý tài sản các TCTD Việt Nam (5.918 tỷ đồng).

Lợi nhuận và tài sản giảm mạnh

Kết thúc quý 1/2023, Ngân hàng NCB có lợi nhuận trước thuế đạt 5,5 tỷ đồng, giảm tới 78,4% so với cùng kỳ năm ngoái. Nguyên nhân là do hầu hết các nguồn thu Ngân hàng NCB đều sụt giảm, thậm chí báo lỗ.

Cụ thể, so với quý 1/2022, thu nhập lãi thuần của Ngân hàng NCB giảm nhẹ 0,14% xuống mức 259,6 tỷ đồng.

Trong khi đó, hoạt động dịch vụ báo lỗ 359 triệu đồng (cùng kỳ lãi 84,7 tỷ đồng) và hoạt động khác báo lỗ gần 12 tỷ đồng (cùng kỳ lãi 3,6 tỷ đồng).

Điểm sáng duy nhất trong hoạt động kinh doanh của Ngân hàng NCB là hoạt động kinh doanh ngoại hối khi báo lãi 62,1 tỷ đồng trong khi cùng kỳ năm ngoái lỗ 4,8 tỷ đồng.

Quý 1/2023, chi phí hoạt động của Ngân hàng NCB tăng 13,8% so với cùng kỳ lên mức gần 264 tỷ đồng. Đáng chú ý, nhà băng giảm trích lập dự phòng rủi ro tín dụng tới 72,6% xuống mức 40,1 tỷ đồng so với con số 146,6 tỷ đồng hồi quý 1/2022, trong bối cảnh nợ xấu của nhà băng này tiếp tục tăng mạnh.

Dù vậy, lợi nhuận trước và sau thuế của NCB vẫn suy giảm tới 78,4% so với cùng kỳ xuống lần lượt còn 5,5 tỷ đồng và 4,4 tỷ đồng.

Không những lợi nhuận suy giảm, dòng tiền của Ngân hàng NCB cũng ghi nhận âm 8.080,4 tỷ đồng tại thời điểm 31/3/2023 (cùng kỳ dương gần 2.053 tỷ đồng).

Cụ thể, theo báo cáo lưu chuyển tiền tệ, dòng tiền hoạt động kinh doanh của Ngân hàng NCB tính đến ngày 31/3/2023 âm tới 8.062 tỷ đồng và dòng tiền hoạt động đầu tư âm 18,4 tỷ đồng.

Tính đến ngày 31/3/2023, tổng tài sản của Ngân hàng NCB đạt 82.932,3 tỷ đồng, giảm 6.915 tỷ đồng so với hồi đầu năm (tương đương giảm 7,7%). Trong đó, tiền gửi tại NHNN giảm đến 69,1% xuống còn 1.158,3 tỷ đồng; Cho vay và cho thuê tài chính khách hàng giảm nhẹ 0,05% xuống 47.700,6 tỷ đồng; Tiền gửi các TCTD khác giảm 46,1% xuống còn 6.279,7 tỷ đồng…

Về nguồn vốn, tiền gửi khách hàng giàm 1,6% so với đầu năm xuống còn 70.212,2 tỷ đồng; Tiền gửi của các tổ chức tín dụng (TCTD) khác giảm 70,4% xuống còn 2.518,4 tỷ đồng...

Hà My