Sau hàng loạt những vụ người dân tố cáo nhân viên của một số ngân hàng giới thiệu, chào mời, ép buộc khách hàng mua bảo hiểm nhân thọ, bảo hiểm liên kết đầu tư khi tới gửi tiền hoặc vay vốn tín dụng, các cơ quan chức năng đã vào cuộc

Mới đây Bộ Tài chính công bố kết luận thanh tra 4 doanh nghiệp bán bảo hiểm qua ngân hàng là Prudential, MB Ageas, Sun Life và BIDV Metlife. Kết quả công tác thanh tra cho thấy, việc bán bảo hiểm qua ngân hàng còn nhiều sai phạm trong đó, khâu tư vấn của nhân viên ngân hàng, nhân viên môi giới sai phạm nhiều nhất.

Cùng nhìn lại bức tranh tổng thể về tình hình tài chính của các công ty bảo hiểm, bắt đầu bằng Công ty TNHH Bảo hiểm Nhân thọ MB Ageas.

MB Ageas kinh doanh ra sao?

MB Ageas thành lập tháng 7/2016 với vốn điều lệ ban đầu 1.100 tỷ đồng. Hiện tại công ty đã tăng vốn điều lệ lên 1.500 tỷ đồng, trong đó Ngân hàng TMCP Quân Đội (MB – mã chứng khoán MBB) là công ty mẹ sở hữu 61% vốn điều lệ, hai cổ đông còn lại là Ageas Insurance International NV (29%) và Muang Thai Life Assurance Publics Company Limited (10%).

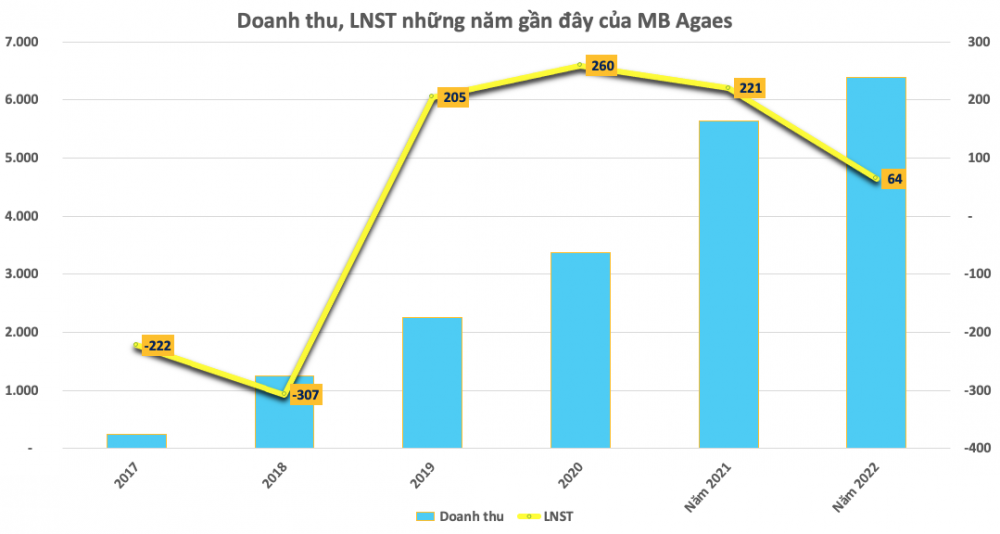

Thứ nhất về mặt doanh thu, MB Ageas ghi nhận doanh thu công ty tăng mạnh theo từng năm, trong đó 2022 đạt mức cao nhất gần 6.400 tỷ đồng. Tuy vậy bức tranh lợi nhuận có nhiều biến động.

Hai năm đầu tiên khi mới thành lập 2017, 2018 MB Ageas lỗ tổng cộng gần 530 tỷ đồng cộng với số lỗ hơn 26 tỷ đồng nửa sau năm 2016, MB Ageas đã mất đi 50% vốn điều lệ sau hơn 2 năm.

Sau thời gian thua lỗ ban đầu, 2019-2021 MB Ageas phục hồi nhanh chóng, lãi trên 200 tỷ đồng mỗi năm, trong đó 2020 lãi lớn nhất 260 tỷ đồng. Năm 2022 vừa qua MB Ageas lãi sau thuế chỉ 64 tỷ đồng, giảm 71% so với số lãi 221 tỷ đồng đạt được năm 2021.

Tại sao doanh thu tăng mạnh nhưng lợi nhuận năm 2022 lại giảm sút nghiêm trọng? cùng nhìn lại những chỉ tiêu trong báo cáo tài chính của công ty.

Chi hoa hồng tăng: Tính chung năm 2022 doanh thu thuần của hoạt động kinh doanh bảo hiểm đạt gần 6.400 tỷ đồng, tăng 13,5% so với cùng kỳ. Tuy vậy chi phí hoa hồng bảo hiểm tăng đến 20,5% lên 1.045 tỷ đồng.

Chi phí tài chính tăng mạnh: Tổng chi phí tài chính trong năm gần 293 tỷ đồng, gấp 11 lần so với con số gần 26 tỷ đồng ghi nhận trong năm 2021. Cơ cấu của chi phí tài chính 293 tỷ đồng, có 160 tỷ đồng là trích lập dự phòng đầu tư, 93 tỷ đồng lỗ đầu tư chứng khoán.

Ngoài ra các khoản chi khác tăng mạnh, khiến lợi nhuận năm 2022 giảm sâu so với năm 2021.

Đáng chú ý, trong tổng số các chi phí hoa hồng bảo hiểm, có 753 tỷ đồng tương ứng 72% tổng chi hoa hồng trong năm được chi trả cho công ty mẹ Ngân hàng MB. Ngoài ra MB còn nhận về hơn 315 tỷ đồng chi phí thưởng bảo hiểm.

MB Ageas nhìn từ khối trái phiếu doanh nghiệp 2.400 tỷ đồng đang ôm

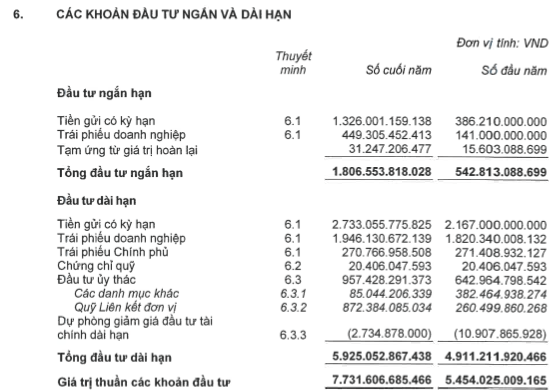

Báo cáo tài chính ghi nhận tính đến 31/12/2022 MB Ageas còn 1.806 tỷ đồng đầu tư ngắn hạn, trong đó 1.357 tỷ đồng là tiền gửi, tạm ứng… còn lại gần 450 tỷ đồng đầu tư trái phiếu doanh nghiệp ngắn hạn (tăng hơn 300 tỷ đồng so với đầu năm).

Tổng giá trị đầu tư dài hạn 5.925 tỷ đồng, tăng hơn 1.000 tỷ đồng so với đầu năm, trong đó đầu tư trái phiếu doanh nghiệp 1.9546 tỷ đồng (tăng 126 tỷ đồng so với đầu năm). Tổng giá trị đầu tư trái phiếu doanh nghiệp ngắn và dài hạn gần 2.400 tỷ đồng. MB Ageas đang ôm trái phiếu của những doanh nghiệp nào? câu trả lời còn ở phía trước.

Tổng tài sản MB Ageas đến 31/12/2022 9.575 tỷ đồng. Vốn chủ sở hữu đạt 1.771 tỷ đồng. Nợ phải trả hơn 7.800 tỷ đồng.

Ngân hàng mẹ MB đang ôm 42.300 tỷ đồng trái phiếu doanh nghiệp

Không chỉ công ty bảo hiểm MB Ageas, ngân hàng mẹ MB cũng đang ôm rất nhiều trái phiếu doanh nghiệp. Thống kê đến hết quý 1/2023 khoản đầu tư trái phiếu do các tổ chức kinh tế trong nước phát hành của MB hơn 42.300 tỷ đồng, cao nhất hệ thống. Số dư này giảm được khoảng 2,8% so với số liệu ghi nhận đến hết năm 2022 (43.578 tỷ đồng).

Danh sách trái phiếu của MB không ghi rõ hiện tại ngân hàng đang “ôm” trái phiếu của những doanh nghiệp nào. Tuy vậy “đi ngược” lại, có thể thấy MB đang là một trong những trái chủ của Tập đoàn địa ốc Nova (Novaland – mã chứng khoán NVL).

Báo cáo tài chính năn 2022 của Novaland cho thấy Novaland phát hành nhiều lô trái phiếu ngắn hạn, dài hạn cho MB. Trong đó tổng nợ trái phiếu ngắn hạn 847,3 tỷ đồng và 5.330 tỷ đồng trái phiếu dài hạn. Tổng trái phiếu Novaland mà MB nắm giữ 6.177 tỷ đồng.

Bên cạnh đó MB còn là chủ nợ bằng tiền với khoản vay tổng 3.250 tỷ đồng của Novaland.

Trong bối cảnh thị trường trái phiếu đang rất nóng, đầu năm 2023 đến nay đã có rất nhiều doanh nghiệp công bố thông tin không thu xếp nổi tiền trả gốc/lãi trái phiếu.

Bản thân Ngân hàng MB và MBS - công ty mẹ và đối tác trong hệ sinh thái MB - cũng đang có sự liên quan tới rất nhiều các lô trái phiếu chậm thanh toán. Mới đây CTCP Sông Hồng Hoàng Gia công bố thông tin về việc chậm thanh toán gốc, lãi trái phiếu hơn 100 tỷ đồng.

Cụ thể, tháng 6/2021 Sông Hồng hoàng Gia phát hành lô trái phiếu 448 tỷ đồng nhằm huy động vốn đầu tư dự án Khu đô thị sinh thái Bắc Đầm Vạc. Lô trái phiếu này do Chứng khoán MB (MBS) là tổ chức tư vấn, đại lý phát hành còn tài sản đảm bảo được lưu bởi Ngân hàng MB.

Đáng chú ý Sông Hồng Hòang Gia phát hành trái phiếu trong bối cảnh công ty đang kinh doanh bết bát, nợ nần chồng chất nhưng MB và MBS vẫn tư vấn phát hành trái phiếu. Trái chủ được cho biết là một tổ chức tín dụng.

Khi Sông Hồng Hoàng Gia không thể thanh toán được gốc/lãi, cùng tình hình kinh doanh bết bát, nợ nần triền miên, nỗi lo đẩy về cho trái chủ. Câu hỏi vẫn là bên tư vấn phát hành như MB và MBS đến đâu khi quá dễ dãi trong việc thu xếp phát hành trái phiếu cho những doanh nghiệp kinh doanh thua lỗ?

Hồ Nga